Ngày 20/7, cổ phiếu HNG của CTCP Nông nghiệp Quốc tế Hoàng Anh Gia Lai chào sàn giao dịch TPHCM (HoSE) với giá tham chiếu 28.000 đồng/cổ phiếu.

HAGL Agrico có vốn điều lệ lên tới hơn 7.080 tỷ đồng, tương ứng khối lượng cổ phiếu niêm yết là 708 triệu đơn vị. Với giá chào sàn, HAGL Agrico sẽ có vốn hoá hơn 19.828 tỷ đồng, đứng thứ 11 trên HoSE tính theo thị giá 13/7/2015

Theo báo cáo tài chính quý I/2015 của HAGL Agrico, tổng nợ phải trả tới cuối quý I/2015 là 11.215 tỷ đồng, tiếp tục tăng 1.135 tỷ đồng so với cuối năm 2014. So với cuối năm 2013, nợ phải trả của HAGL Agrico đã tăng 4.178 tỷ đồng, tương ứng 59%.

Trong cơ cấu nợ phải trả của HAGL Agrico, các khoản phải trả lãi là gần 8.719 tỷ đồng, chiếm tới 77,73% tổng nợ phải trả. Các khoản nợ phải trả lãi được HAGL Agrico huy động từ ngân hàng, HAGL Công ty mẹ và phát hành trái phiếu kèm chứng quyền.

|

Nguồn: BCTC HAGL Agrico quý I/2015

|

Xét trên cơ cấu, vay và nợ thuê tài chính ngắn hạn là gần 3.718 tỷ đồng và dài hạn là gần 4.399 tỷ đồng.

Ngoài khoản nợ ngắn hạn 1.117 tỷ đồng phải thanh toán cho các ngân hàng trong năm 2015, điểm đáng chú ý là HAGL Agrico có khoản trái phiếu kèm chứng quyền trị giá 2.000 tỷ đồng đến hạn thanh toán vào cuối năm nay.

Cụ thể, ngày 5/12/2012, Công ty đã phát hành trái phiếu với tổng giá trị 2.000 tỷ đồng, phải hoàn trả sau 3 năm (tức 5/12/2105) và được ân hạn thêm 1 năm. Toàn bộ trái phiếu này được bán cho chứng khoán EuroCapital theo các hợp đồng được ký vào những ngày cuối tháng 12/2012. Trái phiếu được đảm bảo bằng 143 triệu cổ phiếu của Công ty được nắm giữ bởi HAGL Công ty mẹ.

Lãi suất được trả định kỳ 3 tháng/lần với lãi suất cho 3 kỳ tính lãi đầu tiên là 11,37%/năm và lãi suất áp dụng cho các kỳ tính lãi tiếp theo bằng lãi suất tối đa áp dụng với tiền gửi VND 12 tháng của NHNN cộng 3%/năm.

Ngoài ra, các trái phiếu này đi kèm chứng quyền cho phép người nắm giữ được sở hữu 0,000775% tổng số vốn điều lệ sau phát hành thêm (15,5% vốn điều lệ nếu toàn bộ chứng quyền được thực hiện). Chứng quyền sẽ được phát hành sau 4 kể từ ngày phát hành chứng quyền, tức là ngày 5/12/2016.

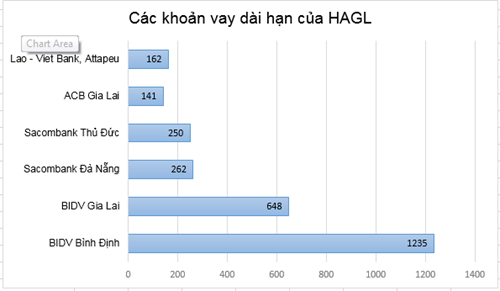

Đối với nợ dài hạn, tương tự như HAGL Công ty mẹ, BIDV là chủ nợ lớn nhất của HAGL Agrico.

|

Các khoản nợ phải trả ngân hàng trong năm 2015

Nguồn: BCTC HAGL Agrico quý I/2015

|

|

Đơn vị: tỷ đồng;

Nguồn: BCTC HAGL Agrico quý I/2015

|

Với lượng tiền mặt chỉ 163 tỷ đồng vào cuối quý I/2015, HAGL Agrico dường như chắc chắn sẽ không đủ nguồn tiền để thanh toán các khoản nợ đến hạn trong năm nay khi lợi nhuận không quá đột biến. Vì vậy, Công ty hoặc sẽ gia hạn các khoản trái phiếu, hoặc tiếp tục vay mới để đáo hạn các khoản nợ cũ đến han.

Giữa năm 2013, Credit Suisse bất ngờ mua hơn 73 triệu cổ phiếu HAG để chuyển đổi 75 triệu USD trái phiếu và trở thành cổ đông lớn thứ 2 tại Tập đoàn Hoàng Anh Gia Lai (Công ty mẹ của HAGL Agrico). Đơn vị này công bố mục đích mua lại là để phòng ngừa rủi ro mà Credit Suisse đã ký kết với các khách hàng nước ngoài.

Theo các nguồn tin, việc Credit Suisse mua lại cổ phiếu này vì tại thời điểm đến hạn, HAGL đã không đủ khả năng chi trả và vì thế, Credit Suise buộc phải chuyển đổi thành cổ phiếu để phòng ngừa rủi ro.

Mới đây, giữa tháng 6/2015, HAGL cũng thông báo việc gia hạn 4.230 tỷ đồng trái phiếu chuyển đổi và hoán đổi.

Thái Hà