Cụ thể, hình thức cổ phần hóa của Vinatea sẽ là bán toàn bộ phần vốn Nhà nước hiện có và kết hợp phát hành thêm cổ phiếu tăng vốn điều lệ.

Theo đó, sẽ có 11,789,000 cổ phần bán đấu giá công khai cho các nhà đầu tư thông thường thông qua IPO, chiếm 31.86% vốn điều lệ; chào bán cho cổ đông chiến lược là 23,583,800 cổ phần, chiếm 63.74% vốn điều lệ và bán 1,627,200 cổ phần bán ưu đãi cho người lao động trong Tổng công ty, chiếm 4.4% vốn điều lệ. Cổ phần Nhà nước nắm giữ sẽ giảm xuống 0%. Mức giá khởi điểm bán đấu giá cổ phần lần đầu là 10,100 đồng/cp.

Cơ cấu cổ đông Vinatea Việt Nam sau IPO

|

GTN mua Vinatea để bành trướng nông nghiệp?

Tại ĐHĐCĐ thường niên 2015 của GTN, HĐQT đã trình Đại hội kế hoạch tăng vốn nhắm tới phục vụ M&A và đầu tư vào công ty liên kết, trong khi định hướng M&A là đầu tư vào các doanh nghiệp Nhà nước trong các lĩnh vực nông nghiệp và tiêu dùng.

Ông Nguyễn Trí Thiện – Chủ tịch HĐQT cho biết: “Hiện tại công ty không có áp lực vốn đối với hoạt động kinh doanh. Việc tăng vốn được công ty đề ra chủ yếu phục vụ M&A và đầu tư vào công ty liên kết. Chính vì thế thời gian thực hiện dự kiến lên đến 1 năm từ quý 2/2015 đến quý 2/2016”.

Tại thời điểm đầu tháng 08/2015, những bước đi đầu tiên liên quan đến vấn đề này đã được HĐQT thông qua về việc xin ý kiến cổ đông bằng văn bản với nội dung thay đổi phương án phát hành cổ phiếu tăng vốn điều lệ đã được phê duyệt tại ĐHĐCĐ thường niên 2015.

Phương án phát hành mới sẽ được triển khai dưới các hình thức là phát hành cổ phần riêng lẻ cho các nhà đầu tư chiến lược, phát hành cổ phần theo chương trình lựa chọn cho người lao động (ESOP) và phát hành trái phiếu chuyển đổi cho các nhà đầu tư chiến lược. Trước đó, phương án phát hành đã được thông qua là chào bán theo tỷ lệ 1:1 cho cổ đông hiện hữu.

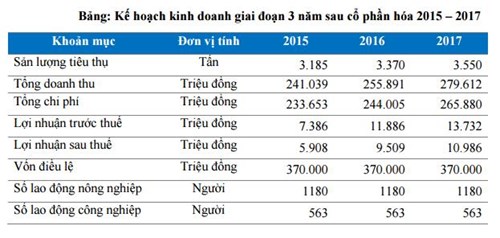

Với việc trở thành cổ đông chiến lược của Vinatea, đây sẽ là khoản đầu tư lớn nhất của GTN tính trên tổng số 7 công ty con hiện tại (đứng đầu là CTCP Nhựa Miền Trung với giá trị khoản đầu tư 135 tỷ đồng), đồng thời cũng giúp GTN tiến dần trên định hướng mở rộng các sản phẩm nông nghiệp, đặc biệt là ở khu vực Tây Bắc. GTN hiện đang sở hữu 65% vốn tại CTCP Tre công nghiệp Thống Nhất với giá trị đầu tư hơn 89 tỷ đồng trên địa bàn Mai Châu, Hòa Bình, đứng thứ 3 về giá trị trong số 7 công ty con của Công ty.

6 tháng đầu năm lỗ đậm vì xuất khẩu suy giảm

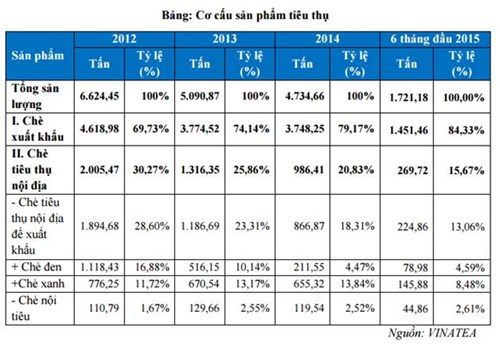

Theo cơ cấu sản phẩm tiêu thụ của Vinatea, chiếm tỷ trọng lớn nhất là sản phẩm chè xuất khẩu, khoảng 70% - 80% tổng sản lượng chè. Tuy nhiên, trong những năm gần đây, sản lượng đang có xu hướng giảm dần.

Sản lượng chè giảm từ mức 4,618 tấn năm 2012 xuống còn 3,748 tấn năm 2014, theo Vinatea, nguyên nhân chủ yếu là do tình hình chính trị bất ổn trên biển Đông dẫn đến khó khăn trong việc xuất khẩu chè sang thị trường lớn Trung Quốc. Đối với thị trường Nga, Công ty đang phải cạnh tranh về giá quyết liệt với các doanh nghiệp chè tư nhân trong nước. Đối với thị trường châu Âu, sự thắt chặt kiểm tra dư lượng thuốc bảo vệ thực vật dẫn đến sản lượng chè xuất khẩu sụt giảm nghiêm trọng.

Bên cạnh đó, một vấn đề khác cũng cần được chú ý là tỷ giá. Theo Công ty, việc các đồng tiền khác mất giá mạnh so với USD trong khi VNĐ được giữ trong biên độ nhất định đã làm giá chè Việt Nam tăng cao vượt giá chè Indonesia, gần bằng giá chè của các nước sản xuất chè cao cấp như Srilanca, Ấn Độ, từ đó giảm khả năng cạnh tranh của chè Việt Nam trên thị trường thế giới.

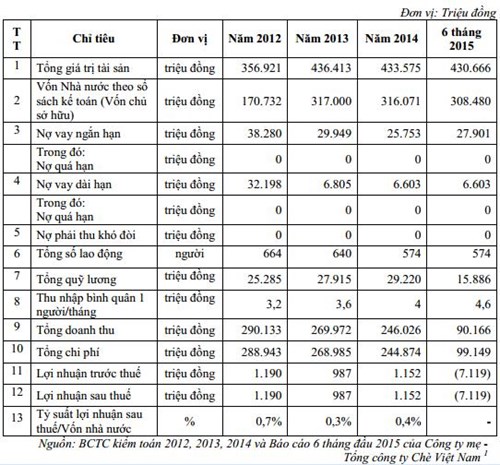

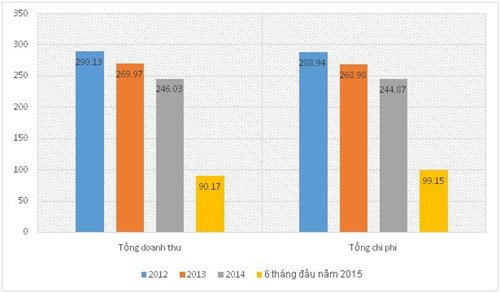

Kết quả kinh doanh trong 3 năm gần đây của Vinatea cũng không nhiều nổi bật. Doanh thu trên đà giảm cùng với sản lượng tiêu thụ, trong khi lợi nhuận chỉ trên dưới 1 tỷ đồng/năm do chi phí cao. Thậm chí, 6 tháng đầu năm 2015, Vinatea ghi nhận khoản lỗ ròng hơn 7 tỷ đồng.

Kết quả kinh doanh các năm gần đây của Vinatea

|

Doanh thu, chi phí qua các năm (Đvt: Tỷ đồng)

|

Theo Minh Tuấn

Vietstock